港口船厂钢格板盖板篦子

港口船厂钢格板盖板篦子

光伏发电用钢格栅板

光伏发电用钢格栅板

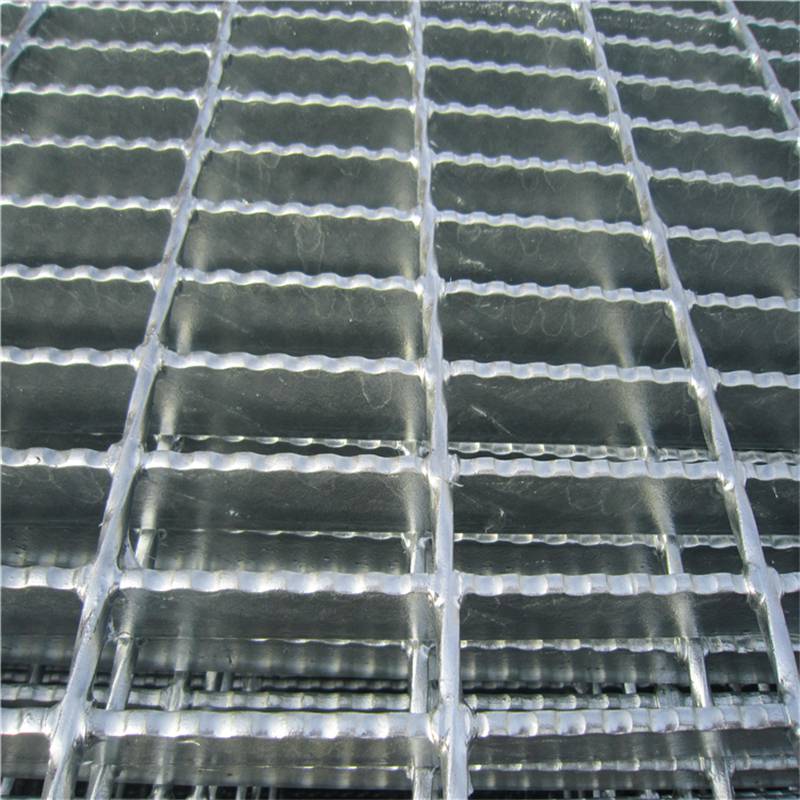

水库电站用热镀锌钢格板格栅板

水库电站用热镀锌钢格板格栅板

仓储物流用钢格板

仓储物流用钢格板

电解槽槽间钢格板盖板

电解槽槽间钢格板盖板

石油化工,LNG平台项目用钢格板

石油化工,LNG平台项目用钢格板

防落物安全钢格栅板

防落物安全钢格栅板

海上平台钢格栅板

海上平台钢格栅板

钢格栅板射钉枪

钢格栅板射钉枪

矿用热镀锌格栅板盖板

矿用热镀锌格栅板盖板

锅炉平台用热镀锌钢格栅板

锅炉平台用热镀锌钢格栅板

高铁路桥梁桥墩支架平台钢格栅板

高铁路桥梁桥墩支架平台钢格栅板

化工装置结构钢格栅板平台盖板

化工装置结构钢格栅板平台盖板

变电站油池钢格栅板

变电站油池钢格栅板

水处理厂用格栅板

水处理厂用格栅板

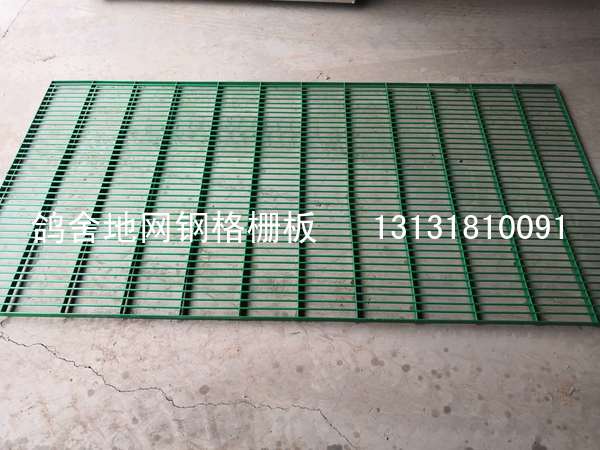

鸡鸽禽类养殖用钢格栅板

鸡鸽禽类养殖用钢格栅板

一、7月市场回顾分析

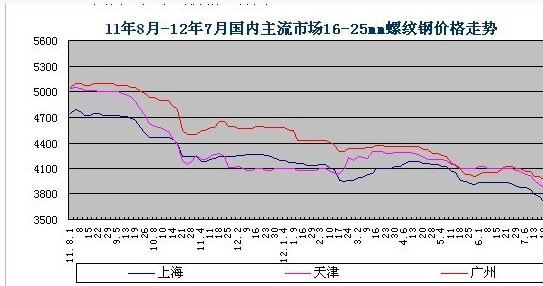

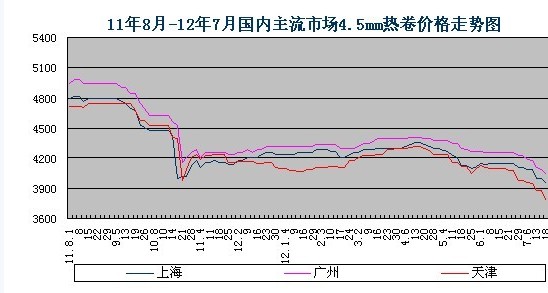

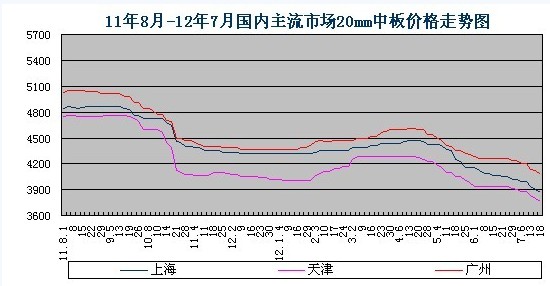

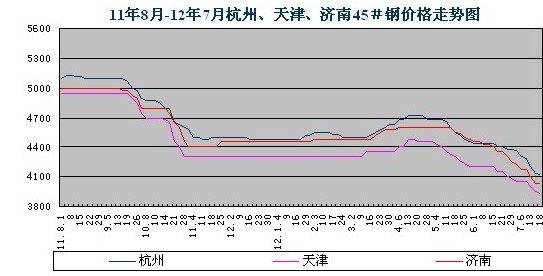

7月份国内钢材市场延续下跌态势,进入中旬市场重启跌势,并迅速演变为新一轮大幅杀跌行情。7月份以来,持续的梅雨和连续的高温,给低迷的钢市雪上加霜。虽然央行再次降息宽松资金面,但上半年经济运行数据显示国内经济仍处于下滑阶段,政府重申对房地产的调控不放松,市场悲观情绪明显。随着期货、电子盘大幅下挫,价格由弱势震荡转变为明显下跌。中旬,宝钢等主导钢厂大幅下调8月份出厂价格。诸多利空因素的叠加,市场恐慌心态增加、价格加速下滑,多数品种价格回落至“三时代”,创下近两年以来新低。截止18日,上海市场HRB335 16-25mm螺纹钢主流报价3680-3700元/吨,较上月末下跌200元/吨;厚规格热卷报价3930-3950元/吨,较上月末下跌160元/吨;1.0mm冷卷报价4480-4520元/吨,较上月末下跌140元/吨;20mm中板报价3840-3860元/吨,较上月末下跌160元/吨。

二、国内主流市场价格走势图:

|

|

|

|

三、市场走势预测

上半年国内经济运行面临着较大的困境,特别是二季度国内GDP增长7.6%,已经接近年初所定的7.5%指标。下游用钢行业处在探底过程中,固定资产投资、规模以上工业增加值增速都出现了明显的下滑,且先行指标无向好迹象,钢铁行业需求颓势短期无法扭转。资金面虽然有所宽松,但实质性利好效应还难以显现,大规模的经济刺激政策也不可能出台。国内粗钢日均产量6月份再次迈上200万吨的台阶;经销商因资金问题及后市预期不好,减少订货降低了蓄水池作用;钢企厂内库存和订单压力较大,宝钢、武钢、首钢、鞍钢等主导钢厂大幅下调8月份价格,为争夺有限订单钢厂低价频出,打压市场加速下行;原材料价格小幅回落,后期成本压力或将逐步抑制钢铁产能释放;钢材出口相对平稳,但对缓解国内资源压力作用有限。在基本面难以改观的情况下,预计后期国内市场钢材市场将继续深度探底。

四、影响国内钢市运行的因素:

1、国内经济内忧外患,稳增长力度或加码。国际货币基金组织最新《世界经济展望》预计2012年全球增速将降至3.5%,2013年为3.9%,分别比4月预测值低0.1和0.2个百分点,全球经济复苏显现出进一步疲软的迹象。二季度国内生产总值(GDP同比增长7.6%,12个季度以来经济增长首次破8;上半年GDP增长7.8%,比去年同期降低1.8个百分点。6月份,居民消费价格指数(CPI同比增长2.2%,为自2010年1月以来最低;工业生产者出厂价格指数(PPI同比下降2.1%,创下31个月最低。经济下行压力进一步加大,国家调控政策重点逐步转向防止经济偏快下滑。央行于6月8日、7月6日一个月内连续2次下调利率,且采取非对称和允许贷款利率浮动区间增大。6月份我国新增银行贷款9198亿元,同比多增2800多亿元。但受融资风险影响,钢贸企业仍面临资金紧张的问题。后期为确保“全面稳增长”,预计包括降准、大幅减税以及扩大财政支出等更多宽松政策仍将出台,但不会出现如“四万亿”一样的大规模刺激计划。

2、下游行业增速放缓,钢材需求强度下降。上半年固定资产投资同比增长20.4%,比去年同期降低5.2个百分点,接近2004年底以来低位。房地产投资整体增速回落明显,1-6月房地产企业开发投资、施工面积、竣工面积三项指标同比增速继续回落,其中投资同比名义增长16.6%(实际增长14.3%),比上年同期回落16.3个百分点;房屋新开工面积同比下降7.1%,连续第三个月同比负增长,并且跌幅呈逐月放大趋势。近期国内部分城市楼市有回暖迹象,但从目前政府表态看,房地产调控政策不会出现实质性放松。上半年,全国公路完成投资同比下降7.8%;铁路固定资产投资同比下降36.1%,其中基建投资同比减38.6%,但月度数据同比显示缓慢回升态势。温家宝总理近日提出要在铁路、市政、能源、等领域做几件实事提振信心,预计未来加快基础设施投资仍是拉动经济增长见效最快的方式。

6月制造业PMI指数继续回落(50.2%),勉强维持在了荣枯分界线以上,但创年内新低,表明制造业的增长依然疲软。其中新订单指数为49.2%,比上月下降0.6个百分点,连续2个月低于临界点,表明制造业市场需求继续回落;产成品库存指数为52.3%,比上月上升0.1个百分点,是近7个月以来的新高,表明制造业企业产成品库存压力继续加大。1-5月份,全国规模以上工业企业实现利润18434亿元,同比下降2.4%。6月份全国规模以上工业增加值同比实际增长9.5%,比5月份回落0.1个百分点。上半年全国规模以上工业增加值同比增长10.5%,比去年同期降低3.8个百分点。6月全国挖掘机销量8287台,同比降20.65%、环比降23.76%;6月汽车生产153.13万辆,环比下降2.37%;销售157.75万辆,环比下降1.66%;上半年汽车销售增幅仅为2.93%,创近年来新低。标志经济发展晴雨表的用电量上半年同比增长5.5%,比上年同期下降6.7个百分点,其中6月份仅同比增长4.3%。

3、钢铁产量又见回升。据国家统计局统计,6月份我国粗钢、生铁和钢材产量分别为6021万吨、5572万吨和8447万吨,同比分别增长0.6%、1.1%和6.7%。其中粗钢日均产量200.7万吨,较5月份环比增长1.61%。数据显示,虽然国内钢材价格已经连续3个月下跌,但国内钢厂依然未见明显减产,对目前的市场来说是最大的压力,有关部门推测,6月份国内重点钢铁企业产量仅有微幅减产,而中小企业反而出现了一定程度的增产,钢材市场供求关系依然严峻。

4、钢材社会库存降幅减缓,钢企库存压力较大。截止7月13日,全国26个主要市场五大钢材品种(螺纹钢、线材、热卷、冷轧和中厚板)社会库存量为1545.9万吨,较前一周减少8.9万吨,钢材库存连升两周后再次回落。与去年同期相比,总库存高出163万吨,其中螺纹钢和线材总库存比去年同期高出194万吨,增幅继续明显放大。去年7月中旬钢材社会库存下降明显,使得今年同比增幅继续扩大。全国主要城市螺纹钢库存总量为672.28万吨,较上周小幅减少0.23万吨;线材库存总量为172.21万吨,较上周减少4.31万吨;热轧总量为378.25万吨,较上周减少2.6万吨;冷轧库存总量为169.03万吨,较上周减少1.06万吨;中板库存总量为154.16万吨,较上周减少0.71万吨。据中钢协最新数据显示,7月上旬国内重点钢企厂内钢材库存为1179万吨,较去年同期增长282万吨,反映出社会库存量连续下降是钢材从钢贸商转移到钢厂的表象。

5、原材料价格小幅回落。自中旬开始进口铁矿石价格开始小幅回落,截止7月17日63.5%印度粉矿报价135美元/吨,澳大利亚PB粉(61.5%品位)报价133-134美元/吨(CIF),较6月底下跌4美元/吨。由于钢价下跌造成矿石价格小幅阴跌,短期可能保持弱势运行态势,但国内粗钢产量维持高位,对于矿石价格有较强的支撑作用,使得矿石价格下跌空间相对有限。焦炭价格出现小幅下跌,山西地区二级冶金焦价格为1450-1500元/吨,较6月底下跌80元/吨。

6、钢材出口增加。据海关统计数据显示,6月份我国出口钢材522万吨,同比增加92万吨,增长21.4%;日均出口量17.4万吨,环比增长3.1%。进口钢材110万吨,同比减少10万吨,下降8.3%;日均进口量3.7万吨,环比下降13.9%。6月份我国进口钢坯3万吨;出口钢坯0,继续保持低位。将钢材折算为粗钢,6月份我国净出口粗钢435万吨,同比增加109万吨,增长33.2%,日均净出口14.5万吨,环比增长8.9%。

7、钢厂价格大幅下调。宝钢出台8月份销售价格,其中热轧、普冷、酸洗等主要品种出厂价格下调幅度在200-260元/吨。这是继7月份板材出厂价格下调之后,宝钢再度追跌。鞍钢冷热轧、中板价格下调50-150元/吨,首钢下调100-150元/吨。受宝钢等主导钢厂价格下调影响,其余钢厂纷纷选择跟跌,反映出钢铁行业所面临的困境,折射出制造业低迷,进一步加剧了现货市场的悲观情绪,商家报价持续下滑。

Copyright 安平县柯腾丝网制品有限公司 all Rights Reserved.

冀ICP备12018503号-1 地址:河北省安平县鹤煌大道南侧 网站地图

订购热线:13633180168 传真:0318-7963108 邮箱:sales@hebeiganggeban.org